Hintergrund

Mit der Unterzeichnung des Pariser Klimaschutzabkommens hat sich die Europäische Union zur Erreichung der darin festgelegten Klimaziele verpflichtet und sich daneben einer nachhaltigeren Entwicklung für Gesellschaft und Wirtschaft verschrieben. In diesem Zusammenhang legte die EU Kommission im März 2018 einen Fahrplan, den EU Aktionsplan, vor, der u.a. eine EU-Strategie für ein nachhaltiges Finanzwesen mit Maßnahmen und Arbeitspaketen definierte.

Ein essenzieller Baustein ist die Sustainable Finance Disclosure Regulation (SFDR), auch als Offenlegungsverordnung bekannt, die seit dem 21. März 2021 in Kraft ist. Die sich aus der SFDR ergebenden Pflichten richten sich an Finanzmarktteilnehmer (FMT) und Finanzberater. [1] Die Verordnung soll die Transparenz u.a. durch die Standardisierung von nachhaltigkeitsbezogenen Offenlegungen im Finanzdienstleistungssektor erhöhen, nachhaltige Investitionen fördern, sowie Greenwashing minimieren.

Die Umsetzung der SFDR erfolgte in mehreren Phasen. Durch die Staffelung der Anforderungen und Übergangsfristen hatten Marktteilnehmer Zeit zur Anpassung. Während die sogenannten Level 1[2] Anforderungen seit dem 21. März 2021 in Kraft sind, gelten die Regulatory Technical Standards (RTS; Level 2)[3], welche die Offenlegungspflichten konkretisieren, seit dem 1. Januar 2023.

Anforderungen und Geltungsbereich

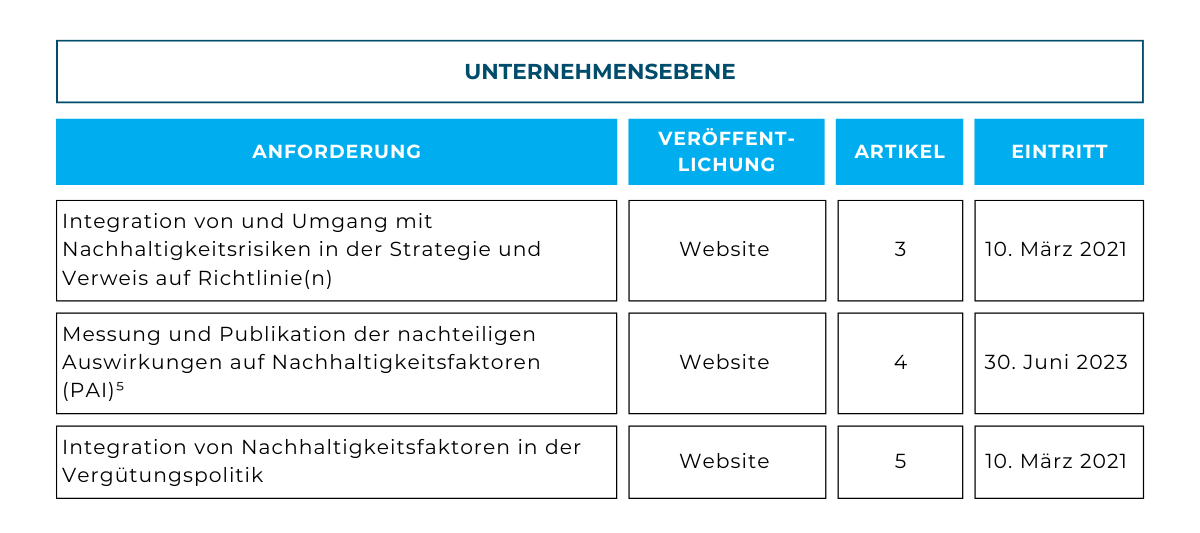

Die SFDR begründet Offenlegungspflichten auf Unternehmens- (z.B. AIFM) und Produktebene (z.B. AIF).

Dabei verfolgt die SFDR den Ansatz der doppelten Wesentlichkeit; bekannt aus der Nachhaltigkeitsberichterstattung (CSRD) und von uns bereits hier dargestellt. Konkret bedeutet das, dass neben den sogenannten nachteiligen Auswirkungen auf Nachhaltigkeitsfaktoren – Principal Adverse Impacts (PAIs) – auch die Nachhaltigkeitsrisiken analysiert werden.

Inside-Out → Auswirkung der Investition → Nachhaltigkeitsfaktor/PAI → z.B. Beitrag zum Klimawandel, gemessen an Scope 1, 2, 3 Emissionen

Outside-In → Auswirkung auf die Investition → Nachhaltigkeitsrisiko → Finanzielles Risiko, Übergangsrisiko (z.B. Regulatorik) und Physisches Risiko (z.B. Flut)

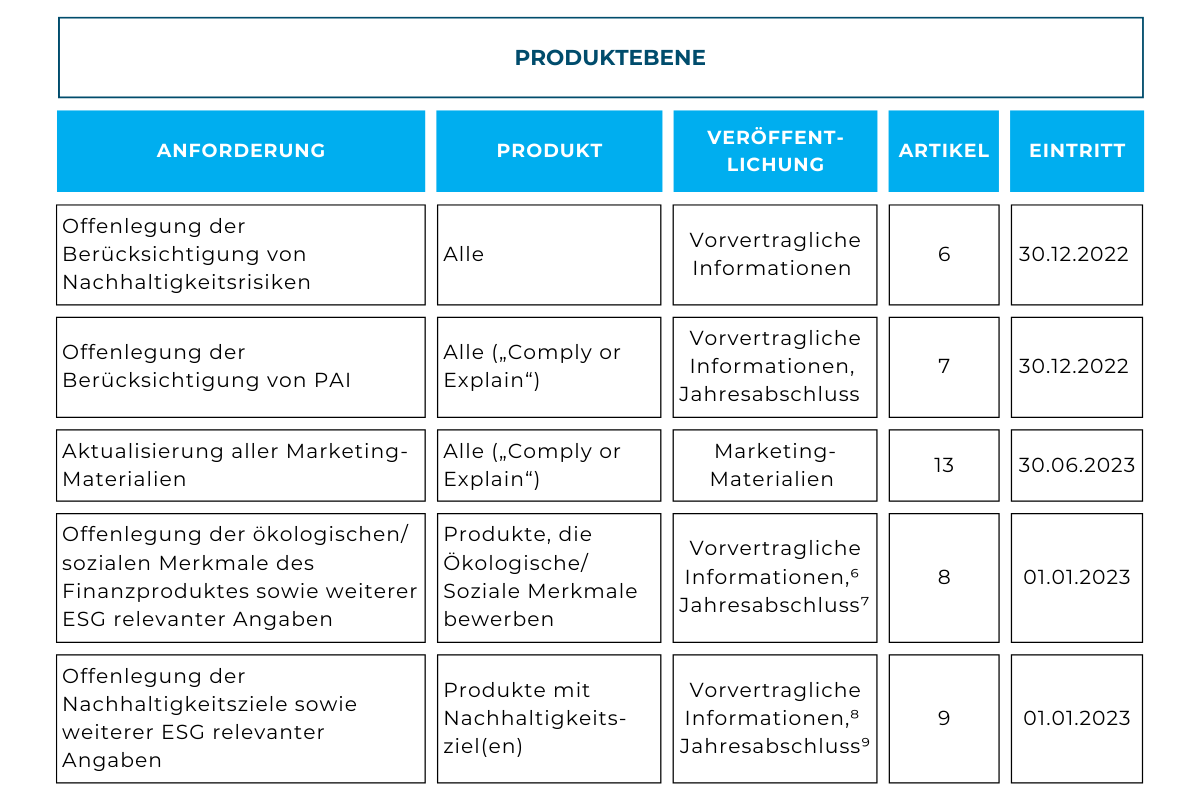

Auf Produktebene gibt es erweiterte Offenlegungspflichten – abhängig von der Produkt-Klassifizierung – in vorvertraglichen Dokumenten, jährlichen Berichten und auf der Website.

- Vorvertragliche Informationen: Generell müssen Informationen über die Berücksichtigung von Nachhaltigkeitsrisiken sowie nachteiligen Auswirkungen von Investitionsentscheidungen auf Nachhaltigkeitsfaktoren offengelegt werden. Eine Methodik zur Messung des Erfolgs der Environmental, Social and Governance (ESG) Ziele/ Strategie wird nicht konkret vorgegeben, vielmehr ist diese seitens der FMT bei nachhaltigen Finanzprodukten darzulegen.

- Jahresabschluss: Im Jahresabschluss müssen Angaben veröffentlicht werden, inwieweit die Umsetzung von ökologischen und/oder sozialen Merkmalen oder den Nachhaltigkeitszielen, basierend auf der in den vorvertraglichen Informationen dargelegten Methodik, erfolgt ist.

- Website-Offenlegungen: Auf der Website werden die produktbezogenen ESG-Informationen zusammengefasst und teilweise ergänzt, insbesondere mit Angaben zu Datensammlungsprozessen.

Auf Unternehmensebene müssen Finanzmarktteilnehmer nachhaltigkeitsbezogene Informationen auf der Website offenlegen. Konkret ist darzulegen, ob, wie und welche ESG-Faktoren berücksichtigt werden; welche Auswirkungen diese auf das angebotene Finanzprodukt haben und wie mit resultierenden Risiken umgegangen wird.

Der Begriff Finanzmarktteilnehmer umfasst eine breite Gruppe an Akteuren, darunter AIF/ OGAW Verwaltungsgesellschaften und Wertpapierfirmen, die Portfolioverwaltung erbringen. Für große FMTs (> 500 Mitarbeitende auf Konzernebene) besteht die Verpflichtung, die wesentlichen nachteiligen Auswirkungen ihrer Investitionsentscheidungen auf Nachhaltigkeitsfaktoren offenzulegen. Diese Offenlegung erfolgt gem. Art. 4 SFDR in einem Nachhaltigkeitsbericht, der auf der Website des jeweiligen Unternehmens publiziert werden muss. Kleine FMTs dürfen wählen, ob die PAIs auf Unternehmensebene veröffentlicht werden sollen („Comply or Explain“ Regelung).

Principal Adverse Impacts

Die PAIs sind quantifizierbare aufgelistete Indikatoren. Die darauf basierenden Daten sind teilweise auf Unternehmens- und (je nach Fondskategorisierung) – auch auf Produktebene zu erheben und offenzulegen.

Insgesamt werden 64 ESG-Indikatoren beschrieben, die sich über verschiedene thematische Bereiche, wie Treibhausgasemissionen und Biodiversität oder Beschäftigung und Menschenrechte, beziehen.

Ein beispielhafter PAI -Indikator bezieht sich auf die Thematik „Energie aus nicht erneuerbaren Energiequellen“. Anzugeben ist dabei der Anteil des Energieverbrauchs und der Energieerzeugung der Portfolio-Unternehmen aus nicht erneuerbaren Energiequellen im Vergleich zu erneuerbaren Energiequellen, ausgedrückt in Prozent der gesamten Energiequellen.

Im Falle der Berücksichtigung von PAI-Indikatoren auf Unternehmensebene sind mindestens 14[4] aus Tabelle I, Anhang 1 verpflichtend zu berichten sowie jeweils mindestens ein weiterer Indikator aus den Bereichen Umwelt (Tabelle II) und Soziales (Tabelle III). [Tabellarische Detailüberblick findet sich hier.]

Der Großteil der PAIs bezieht sich auf Investitionen in Unternehmen und Wertpiere.

Unser Best-Practice-Tipp: Es findet oftmals nicht nur eine Berichterstattung der gesammelten PAI statt, sondern in der Praxis werden u.a. bestimmte PAIs priorisiert (auch auf Basis der Datenverfügbarkeit), Schwellenwerte festgelegt und/oder ein gezieltes Engagement für spezifische PAI angegeben, um eine Reduktion der Auswirkungen in der Zukunft zu erreichen. Entsprechende Strategien werden auf Unternehmensebene im jährlichen PAI-Statement veröffentlicht, während sich Erläuterungen dazu auf Produktebene an verschiedenen Stellen in den vorvertraglichen Informationen und den Jahresabschlüssen finden können.

Produktklassifizierung

Die SFDR unterteilt Finanzprodukte in die folgenden drei Kategorien:

- Artikel 9 Produkte („dark green“): Finanzprodukte, die ein Nachhaltigkeitsziel (sozial und/oder ökologisch) anstreben

Beispiel: CO2 Reduktion oder Bekämpfung von Kinderarmut.

- Artikel 8 Produkte („light green“): Finanzprodukte, die soziale oder ökologische Merkmale im Investitionsprozess bewerben

Beispiel: Ausschluss bestimmter „schädlicher“ Investments, Beachtung von ESG-Ratings oder öffentliche Angabe der Fonds sei „nachhaltig“.

- Artikel 6 Produkte: Finanzprodukte die keine Nachhaltigkeitsaspekte beachten bzw. welche nicht unter Art. 8 oder 9 SFDR fallen.

Die Offenlegungspflichten sind bei Art. 6 SFDR Fonds stark begrenzt, wohingegen bei Art. 8 oder 9 SFDR Fonds Offenlegungspflichten in den oben beschriebenen Medien bestehen. Bei allen Produktkategorien ist offenzulegen, ob bzw. wie PAIs berücksichtigt werden („Comply or Explain“) – wobei im Falle der Verfolgung eines nachhaltigen Investitionsziels die Berücksichtigung verpflichtend ist.

Die Berücksichtigung von ökologischen oder sozialen Merkmalen oder das Erreichen von Nachhaltigkeitszielen soll anhand von Indikatoren (PAIs oder individuell festgelegten) quantifiziert und auf jährlicher Basis verglichen werden.

Im Weiteren sind auch Daten bezüglich der Investitionen in Unternehmen mit EU-Taxonomie konformen Wirtschaftstätigkeiten zu veröffentlichen, auch wenn der Prozentsatz bei 0% liegt. Näheres zum Thema EU-Taxonomie können Sie hier nachlesen.

Übersicht

Herausforderungen

Finanzmarktteilnehmer stehen vor einer Reihe an Herausforderungen, da die SFDR eine umfangreiche Verordnung mit detaillierten Anforderungen ist, gleichzeitig aber durch den breiten Interpretationsspielraum der Anforderungen keine ausreichend konkreten Vorgaben enthält. So fällt teilweise bereits die passende Produktklassifizierung schwer.

Für die Erfüllung der Offenlegungspflicht(en) sind zudem umfangreiche nachhaltigkeitsbezogene Daten notwendig, die nicht nur gesammelt und analysiert, sondern auch jährlich verglichen und gegebenenfalls mit Referenzwerten abgeglichen werden müssen. Neben Problemen bei der Verfügbarkeit der Daten (z.B. liegen regelmäßig wenig Daten zum Thema „Biodiversität“ vor), ist auch die Qualitätssicherung eine Herausforderung – insbesondere, wenn in verschiedene Märkte und Sektoren oder Länder außerhalb der EU investiert wird. Außerhalb der EU werden nachhaltigkeitsbezogene Daten oftmals nicht oder in nicht ausreichendem Umfang gesammelt.

Weitere Herausforderungen bestehen im Hinblick auf den zeitlichen Aufwand sowie der Allokation von personellen und finanziellen Ressourcen.

Wie können wir unterstützen?

Unternehmen, die sich frühzeitig mit den Standards der SFDR vertraut machen und ihre Nachhaltigkeitsbemühungen entsprechend ausrichten, werden nicht nur den neuen Anforderungen gerecht, sondern können auch von einem gesteigerten Vertrauen seitens der Investoren und Stakeholder profitieren.

Ist Ihr Unternehmen von der SFDR betroffen oder ist Nachhaltigkeit für Sie relevant?

Bei Moore TK revolutionieren wir die Art und Weise, wie Unternehmen die SFDR umsetzen. Mit über 100 Jahren Beratungserfahrung bieten wir nicht nur einen 360°-Ansatz, sondern auch ein dynamisches ESG-Team, das sich der SFDR-Beratung widmet. Unsere interdisziplinären Teams kombinieren Fachwissen und Technologie, um individuelle Lösungen zu liefern. Wir verstehen die Komplexität der SFDR-Anforderungen und bieten maß-geschneiderte Strategien, um diese effektiv umzusetzen.

Wir gestalten die Implementierung und Umsetzung mit Ihnen erfolgreich.

Sprechen Sie uns an!

Christian Pätzold

Partner

Hanna Swarowsky

Managerin

Quellen

[1] dazu gehören Analgeberater, Versicherungsmakler und andere Finanzdienstleister, die Anlageberatung anbieten. In diesem Blogpost wird nicht weiter detailliert auf die Anforderungen für Berater eingegangen.

[2] VERORDNUNG (EU) 2019/2088 DES EUROPÄISCHEN PARLAMENTS UND DES RATES

[3] DELEGIERTE VERORDNUNG (EU) 2022/1288 DER KOMMISSION

[4] zusätzlich jeweils zwei Indikatoren bei Investitionen in Immobilien und Staaten

[5] Verpflichtende Berücksichtigung der PAI bei Investitionsentscheidung für Finanzunternehmen mit mehr als 500 Mitarbeitenden auf Unternehmensebene. Bei 500 oder weniger Mitarbeitenden können PAI berücksichtigt werden. Bei einer Nicht-Berücksichtigung reicht eine Erklärung, warum diese nicht beachtet werden.

[6] Anhang II RTS (p.52-56)

[7] Anhang IV RTS (p.62-67)

[8] Anhang III RTS (p.57-61)

[9] Anhang V RTS (p.68-72)